冷食企業 17年度「増益」が6割弱、18年度は「成長」多数もコスト増に懸念―業界30社アンケート

「冷食日報」編集部は昨年12月、冷凍食品メーカー30社から2017年度業績見込みと2018年度の計画、18年度の業界成長予想などを聞いた。

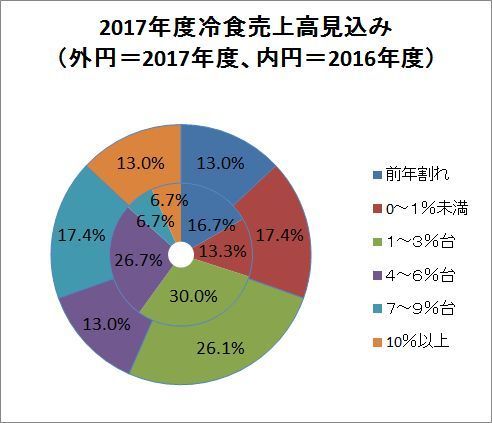

17年度売上げについては、伸長率を「前年割れ」、「0~1%未満」、「1~3%台」、「4~6%台」、「7~9%台」、「10%以上」の6つに分類した。

結果は、「1~3%台」の堅調な伸びとする企業が有効回答23社中6社(26.1%)、「4~6%台」の好調な伸長を見込むメーカーが3社(13.0%)。「10%以上」の大幅な伸長を見込む企業は3社(13.0%)、「7~9%台」も4社(17.4%)だった。一方で「前年割れ」は3社(13.0%)、「0~1%未満」の横ばいは4社(17.4%)だった。

これを前年の回答と比べると、前年は「1~3%台」が30.0%、「4~6%台」が26.7%と集中、17年度の傾向と同様だった。また、「10%以上」の大幅な伸長を見込む企業は6.7%、「7~9%台」も6.7%だった。一方で「前年割れ」は16.7%、「0~1%未満」の横ばいは13.3%。

売上げ順調の背景は、小売業では依然デフレ圧力が強いものの、米飯類、チキン加工品需要の拡大、業務用では中食をはじめ堅調な推移がある。

家庭用冷凍食品は、弁当需要は引き続き停滞したが、炒飯が市場を牽引し、おにぎりを含めた米飯類の販売が好調、唐揚げなどチキン加工品の商品開発が成功した。パスタや麺類も堅調、冷凍野菜も需要増にあった。家庭の昼食や夕食に利用する機会も増えている。コンビニ需要も大きく増加し、買場が広がっている。

業務用は量販店惣菜が好調だったが、給食需要も堅調で事業所給食、弁当給食ともに安定している。学校給食は大きな変化はないが、病院介護給食は引き続き順調に市場を拡大。また、コンビニのレジ周り商品の需要の拡大している。

少子高齢化や単身者世帯の増加などの社会構造の変化とそれに伴うライフスタイルの変化を受けて、冷凍食品の需要は順調に増えている。インバウンド需要は20年に向けてさらに拡大することは確実である。

〈2017年度の利益見込み コスト増響くも6割近くが「増益」〉

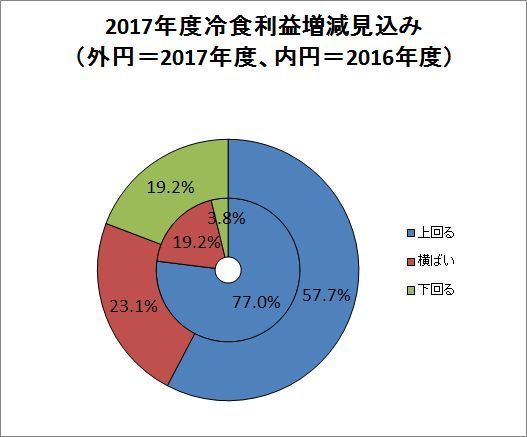

前年実績との比較で冷食事業の利益が「上回る」、「前年並み」、「下回る」、の3項目で聞いた。

利益が「上回る」としたのは有効回答26中15社57.7%で、昨年の77.0%から20ポイント減った。一方で「下回る」は5社19.2%の回答で、前回の3.8%から大幅に増えた。「前年並み」は6社23.1%で前回の19.2%とほぼ同水準。ちなみに15年度は「下回る」が16.0%で、17年度は15年度に似た水準に戻った。とはいえ6割近くの企業が増益見通しで、17年度事業の着実な収益追求成果が示された。

17年度は円安傾向にあるとはいえ変動幅はさほど大きくなかった。エネルギー費は小幅上昇した。一方で人手不足に起因した人件費、物流費等のコスト上昇は18年度に継続する。為替動向を見通すことは難しく、メーカー各社は18年度も原価低減対策として原料調達、物流、在庫までの見直し、生産性向上、海外工場を含めた業務の効率化などを進める必要がある。特に原材料費の上昇は、国内原料ではコメ、水産品、畜肉品など多岐にわたり、さらなる高騰は今後、価格転嫁の機運にまで向かうことが想定される。重点商品に集中した販売、営業強化、また、価値軸に特化した商品開発など全体的な事業強化による増益効果が求められる。利益増減の5ヵ年の回答推移は次の通り。

収益が「上回る」は17年度57.7%、16年度76.9%、15年度68.0%、14年度31.8%、13年度26.1%。「前年並み」は23.1%、9.2%、16.0%、18.1%、17.4%。「下回る」は19.2%、3.8%、16.0%、50.0%、56.5%。

〈2018年度の売上げ計画 昨年同様、堅実~積極的〉

18年度の売上げ計画は未定、策定中とするメーカーが多く、有効回答数は13社。回答は、伸長率「1~3%台」の堅実目標と、「4~6%台」の積極的な計画を掲げるところが中心。昨年も「4~6%台」と「1~3%台」の目標が中心だった。2年前は「10%以上」の積極的目標が多かった。

17年度には、「4~6%台」4社30.8%、「1~3%台」5社38.5%、あとは各ゾーンに分かれ、「プラス」とする回答は2社あった。

〈2018年度の冷凍食品業界の成長予想 「1~3%台の伸長」が最多〉

2018年度の冷食業界の成長予想を聞いた。有効回答10社中8社は「1~3%台」の伸長とし、全体の7割。前年も同様の成長を予想する回答が多かった。「4~6%台」の見方は2社(20.6%)。

成長予想の背景については、5%成長とする明治は「冷凍食品の品質アップによる食シーンの広がり」、同じく5%成長予想とするテーブルマークは「オリンピックまでは、インバウンド、人手不足による簡便需要の影響で外食チェーン等は伸長。また、節約志向から惣菜や家庭用商品は現状維持に近いながらも微増。業界全体としてもオリンピックまでは伸長すると想定」。

2%とする日本水産は「生活者の冷食ニーズの高まりと販売チャネルの多様化により冷食販売の機会が増える」とし、3%増とするサンマルコ食品は「コンビニの冷凍食品売場の拡大」を挙げた。2~3%増のイートアンドは「冷凍食品の啓蒙活動の拡大、メディアの露出増」、3%増の東洋水産は「中食・外食の伸長、市販冷食需要の高まり」とした。数%増と回答した日清フーズは「料理の作らない化に後戻りはなく、ますます進む」とし、日清食品冷凍は「冷凍麺の簡便性・品質に消費者が気付き始めており、中長期的には現在の1.5倍~2倍になるのも非現実的ではない」としている。

〈冷凍食品業界の課題と問題点 コスト上昇の指摘多数、「原料調達に不安」の声も〉

「冷食業界の課題と問題点」について回答を見ると、原料高をはじめコスト上昇の指摘が多い。

「課題・問題点は原料、資材、物流費、労務費、エネルギーコスト等、あらゆるコストが上昇傾向にあること」(シマダヤ)、「原料高、人件費高騰」(東洋水産)、「原料が上昇傾向にあるほか、人件費・物流費等も上昇しており、競争の中での適正利益確保が課題」(日本製粉)、「人手不足によるコストアップ」(極洋)、「エネルギー価格や労働人口の減少等による物流費、人件費の上昇に加え、原材料価格の高騰」(テーブルマーク)、「人手不足、フロン対策における費用等負担」(サンマルコ食品)。また、原料調達の不安を挙げる回答も目立つ。「原料高と調達不安。世界情勢の不安定、不確実性による為替変動、人手不足」(日本水産)、「原料の調達、製造現場の人手不足」(宝幸)。

冷凍食品の価値と価格に関わる問題では、「流通を含めた業界全体で価値ある商品の育成努力が必要。安く売って量を求めるのではなく、価値あるものをそれに見合った価格で売るようにすべき」(日清フーズ)、「メーカー間の競争は各社の独自性ある技術による製品開発を進め,マーケットには新価値を提案できる製品を導入する」(味の素冷凍食品)、「冷凍食品は保存食としての消費者認知が高いため、美味しさや品質の良さが必要」(明治)。その他、販売価格や市場については、「販売価格の適正化」(イートアンド)、「少子高齢化に伴う市場の縮小」(ヤヨイサンフーズ)などがあった。

〈冷食日報 2018年1月22日付・23日付より〉

【関連記事】

・冷食産業に高まる成長期待 国内生産体制の増強投資続く

・17年1~12月冷食POS 合計販売額は1.4%減、米飯は1.9%増/KSP-SP

・〈マンデー・オピニオン〉冷食 主要品目底上げの流れ

・市場・売場が拡大するCVSの冷凍食品 大手3社が50品以上を投入、最多はセブン-イレブンの62品